美债正迎来一轮值得关注的配置机会!

这几天很多人都在吃谈判的瓜,却完全忽略了美联储年内第二次降息落地,更没注意到对利率极度敏感的10年期美债收益率已经于上周悄无声息地跌破了4%。

4%有什么含义?

从交易的技术面讲,它是 美债价格近3年的压力位 。

这两年美债的走势总是“雷声大、雨点小”,好几次看起来要涨,结果总是被各种突发事件打乱节奏——比如通胀突然反弹、就业数据超预期等等,导致美债出现了很多“假牛的动作”。

如上图,截止目前已经出现了三次比较明显的假突破。

第一次是2023年,第二次是2024年降息前,第三次是今年4月的关税风波。

中国有句话叫“事不过三”。

次数多了,就不得不让人觉着美债的牛市可能真的要来了。

况且,相比于前三次, 这次美债的背景也发生了根本性变化。

国债这种把钱借给政府吃利息+有人接盘吃价差的东西,影响它的最大变量就是利率。

前两次美债“假摔”,主要是因为通胀根本没有像大家认可的那样会快速地随着美国经济衰退而回落,第三次假牛则主要是因为美债的避险属性 短期 导致的。

反观这 次呢 。

美联储9月议息承认了美国就业疲软、通胀压力缓解。这就等于美联储承认了美国经济在衰退,通胀已经不是当前的主要矛盾了。

所以,这次降息跟2023年通胀反复阻止降息、跟2024年降几次不降完全不一样。

也正因如此,笔者以为, 这次美债已经具备了真正走牛的最根本条件——利率随着经济衰退自发地往下回落。

那么,这一轮美债会牛的很顺利吗?

笔者以为, 美债走牛的趋势已经形成,本轮行情大概率会“先慢后快”,短线会有扰动。

这主要受两个方向制约:

其一、降息的加速度

其二、潜在的金融风险

上文也说了,国债作为标准的利率债,对利率最为敏感。如果利率下行的比市场预期的快,那么债牛就更猛。

目前美联储降息对于美国经济的看法是“风险管理型”的调整 (9月降息美联储主席记者会上强调)。换句话说,目前美联储对于美国经济衰退采取的 降息策略是温和的 ,除非遇到重大经济风险才会加速降息。

这就注定了单纯在美联储按部就班地降息推动下,美债难有超于预期的大牛市。

此外,当前投资者对美债还有一丝丝的忧虑也 在 阻碍 着 美债走牛的速度。

最近两周,降息基本 上都 板上钉钉了, 可是 只有2年期美债等短债有所表现(连续两周基本在 3.5% 以下徘徊),10年和30年期却高位坚挺的很。

这种短期调整、长期坚挺的利率结构说明:投资者知道降息利好美债, 既 不想错过 机会 , 又 不敢忽视潜在的风险 , 于是带牛了短期品种。

这股风险在哪里?

在美国38万亿巨额债务引发的财政继续大扩张,或者是关税风波等可能引发二次通胀的风险 ( 美联储弱化,资本却没有 ) 。

所以,笔者以为 美债收益率前期大概率会随着美联储每次小幅降息而缓慢的往下挪,前期会因为上述风险而走出一个缓慢的震荡牛。

对于“后快”,目前只是一种推测,主要是因为上文的第二个制约因素。

上上周汽车贷款引发的美国银行业剧震,可能很多人都快忘了。

但是 , 各位有没有想过 汽车这种跟人们生活最密切的物件儿,就跟房子一样,基本当人们陷入财务困境的时候才会迫不得已不还。

如今出现这种局面,难道真的不会出现 “当你在墙角看到一只蟑螂时,往往意味着还有更多” 的情况?!

笔者以为不能忽视。

或许,疫情期间的大宽松,正在酝酿一些我们谁都看不到的系统性风险呢?!

而这些潜在的不可预知的金融风险 会成为 推升美联储快速降息的巨大推力 —— 这也是笔者感觉后续美债会加速的一个重要 条件 。

最后,有些人可能会担心美联储在降息,万一降息把利差拉小了,美元大幅贬值会不会冲销掉美债收益,最后闹个白忙活。

对此,笔者以为,难!

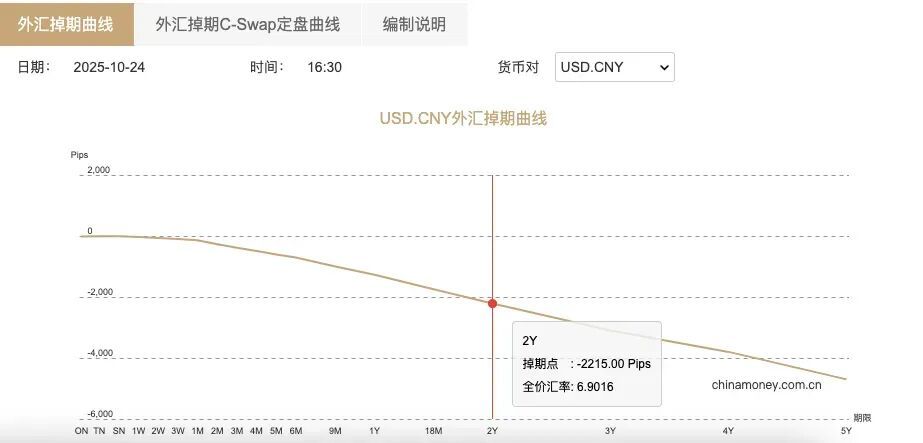

目前外汇掉期市场对汇率的看法是:(随着美联储降息或者其他原因),美元兑人民币会缓慢升值,1年预期在7位置,两年预期在6.9的位置。

如果按照目前市场的预期以及美联储接下来降息的次数(6次,今年剩两次,明年4次。按最小降幅来算约150bp)来看,美元贬值不足1.5%, 汇率的风险基本可控。

况且,在目前国内不足2%无风险收益的情况下,美债票息4%已经足够有吸引力了。

总之,笔者以为在美债收益率此次再度冲击4%、且本轮降息跟之前几次大不相同的背景下,美债已经具备了中期走牛的条件,此时应该多多留意。

风险提醒: 以上仅个人观点,不作为具体的投资建议。投资有风险,入市需谨慎。