券商延续了过往几年强势崛起的趋势,共有57家券商进入百强榜,较去年末增加1家。其中,中信证券、华泰证券仍然稳居第一、第二,国泰海通合并后排名升至第三,华源证券、诚通证券、财达证券新进入百强榜,而国盛证券则掉出百强之外。

马太效应明显

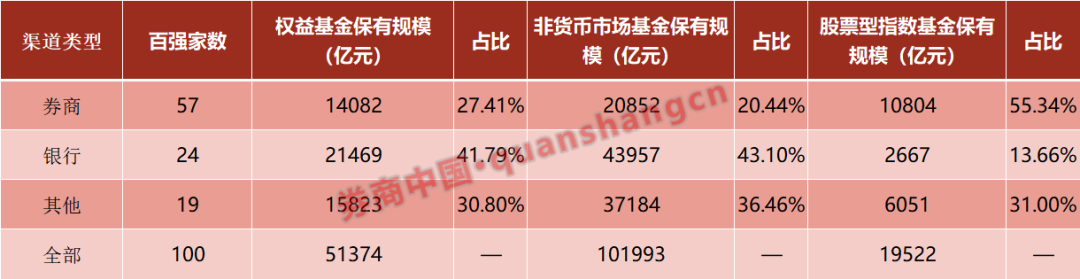

整体来看,今年以来资本市场成交活跃,无论是权益类基金、非货币市场基金还是股票型指数基金的保有规模均较2024年下半年度全线增长。

具体来看,2025年上半年,基金代销百强机构权益基金的合计保有规模为5.14万亿元,相比2024年下半年度增长5.89%;非货币市场基金保有规模10.199万亿元,相比2024年下半年度增长6.95%;股票型指数基金则增长最为亮眼,最新保有规模达1.95万亿元,相比2024年下半年增长14.57%。

基金代销马太效应明显。从权益基金保有规模来看,蚂蚁、招商银行、天天基金稳居前三,前十中还包括五大行及中信证券、华泰证券。排名前十的机构权益基金保有规模占到百强总规模的近59%。

各类型的渠道中,今年上半年,共有57家券商、24家银行、15家互联网及三方基金销售机构、3家公募基金、1家保险公司进入百强名单。

从规模来看,银行仍是基金代销主力,但无论是权益基金还是非货币基金保有规模的占有率已从前几年的超50%下降至目前40%多的水平。券商渠道近几年强势崛起,进入百强榜的数量达57家,市占率也逐年提升,尤其在股票型指数基金方面,券商保有规模占比高达55%。

57家券商进入代销百强

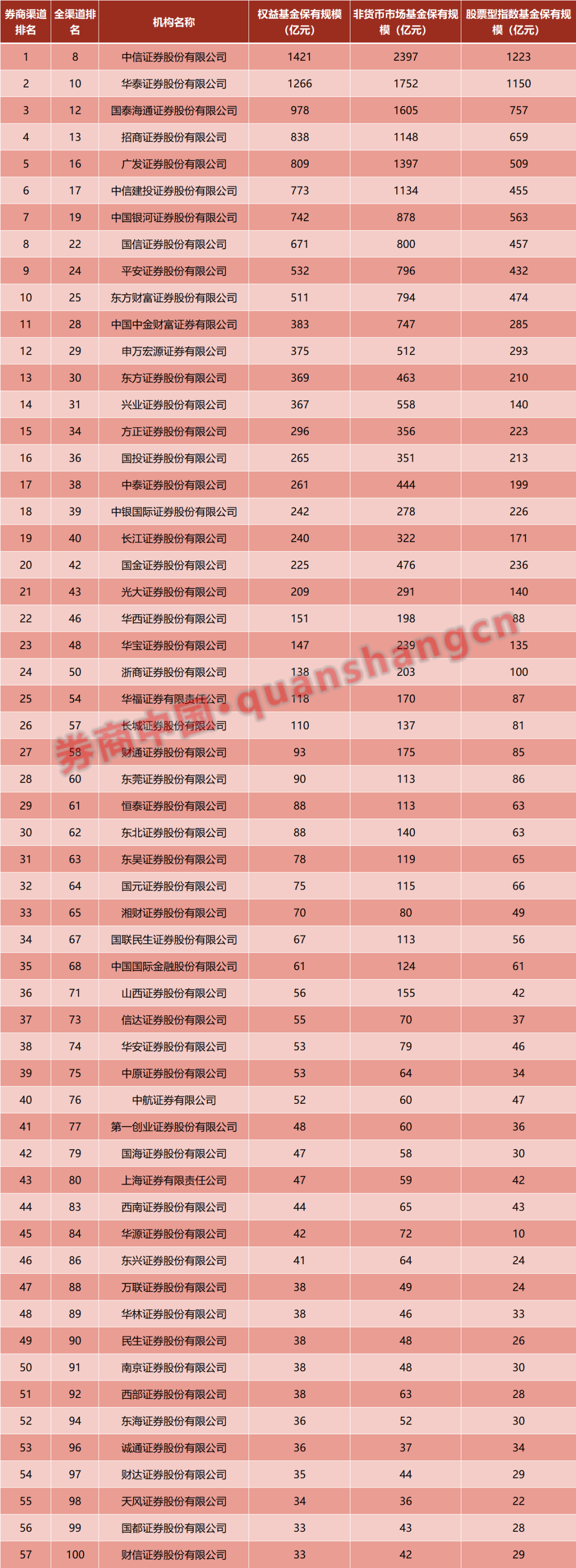

单就券商渠道来看,2025年上半年,共有57家券商进入百强榜,较2024年下半年增加1家。其中,国泰海通合并后权益基金保有规模升至券商渠道第3、全渠道第12位;华源证券、诚通证券、财达证券新进入百强榜,而国盛证券则掉出百强之外。

具体来看,中信证券稳居券业代销“一哥”位置,权益基金保有规模为1421亿元、非货币市场基金保有规模为2397亿元;华泰证券以1266亿元、1752亿元的权益、非货基金保有规模位居第二。非货币市场基金保有规模超千亿元的还包括国泰海通、广发证券、招商证券、中信建投。

从排名变动来看,国泰海通因合并等因素排名上升较快,权益基金保有规模排名由去年下半年的全渠道23位上升至目前的12位,在券商中排名第三。招商证券也实现较快增长,最新权益基金保有规模达838亿元,相比去年下半年增长约20%,排名也由券商第五升至第四,超越广发证券、中国银河证券。

值得一提的是,今年上半年,不少头部代销机构出现非货基规模增速高于权益基金的现象。例如,中信证券今年上半年非货基规模环比增长14.8%,权益基金规模环比仅增长4.72%。这表明,券商在权益基金优势基础上,发力债基,从而实现了非货币市场基金规模高增。

申万宏源非银首席分析师罗钻辉则指出,从数据来看,今年上半年,权益基金规模与份额出现背离:权益基金规模阶段性净赎回,而规模出现增长——预计是随着市场回暖,权益基金净值上涨,部分投资者选择获利了结。

占据股票型指数基金“半壁江山”

最新基金代销百强榜中,券商渠道在股票型指数基金保有规模中占比高达55%,占据了绝对主导地位。

数据显示,共有23家券商股票型指数基金保有规模超100亿元。其中规模超500亿元的有6家,分别是中信证券(1223亿元)、华泰证券(1150亿元)、国泰海通(757亿元)、招商证券(659亿元)、中国银河证券(563亿元)、广发证券(509亿元)。

罗钻辉表示,券商系在股票型指数基金领域具备独特优势,公募费改三阶段在代销领域对券商冲击更小,且公募基金改革旨在助力居民储蓄向投资转化、推动中长期资金入市,有利于提振市场交投情绪,关注券商板块Beta属性。

中金公司认为,伴随基金渠道降费落地,未来行业马太效应或将强化,大型互联网平台、头部券商及财富管理特色商业银行或掌握主动权。